¿Cómo hacer una declaración complementaria?

Existen múltiples razones por las que, una vez presentada la declaración de la renta con los ingresos de nuestro negocio, puede haber alguna imprecisión u omisión que necesite corregirse. Para estos casos, la Agencia Tributaria ofrece un remedio fiscal con el que subsanar estos errores: la declaración complementaria.

Índice:

- ¿Qué es una declaración complementaria?

- Tipos de declaración complementaria

- ¿En qué supuestos se presenta una declaración complementaria?

- ¿Cuándo es obligatorio hacer una declaración complementaria?

- ¿Cuáles son los plazos para las declaraciones complementarias?

- Recargos y sanción por presentar la complementaria fuera de plazo

- ¿Cómo se presenta este tipo de declaración?

- Diferencias entre la declaración complementaria, sustitutiva y rectificativa

- ¿Puedo presentar una declaración complementaria de ejercicios anteriores?

¿Qué es una declaración complementaria?

Una declaración complementaria es el mecanismo que ofrece Hacienda para corregir aquellos errores o imprecisiones que se hayan podido producir en la presentación de un impuesto o declaración y que supongan un resultado diferente.

Tipos de declaración complementaria

La figura de declaración complementaria solo se aplica a aquellas situaciones en las que el contribuyente haya declarado deber de menos o recibir de más a Hacienda, y, por tanto, debe ingresar una cantidad mayor a la aportada inicialmente.

En los demás casos, es decir, cuando el error o la falta de información ha provocado que el contribuyente pagará de más o recibiera de menos y, por tanto, reclama una devolución, lo que se hace es solicitar una rectificación de la declaración presentada, un proceso que permite aportar documentación adicional y que culmina con una resolución por parte de la Agencia Tributaria.

Por otra parte, la Ley 13/2023, de 24 de mayo de 2023 establece una nueva figura, la autodeclaración rectificativa, que podría utilizarse en ambos casos, es decir, cuando el resultado de la nueva declaración sale tanto a ingresar como a devolver. De momento, es la vía general para la presentación del modelo 303 del IVA para cuotas de septiembre de 2024 y posteriores.

¿En qué supuestos se presenta una declaración complementaria?

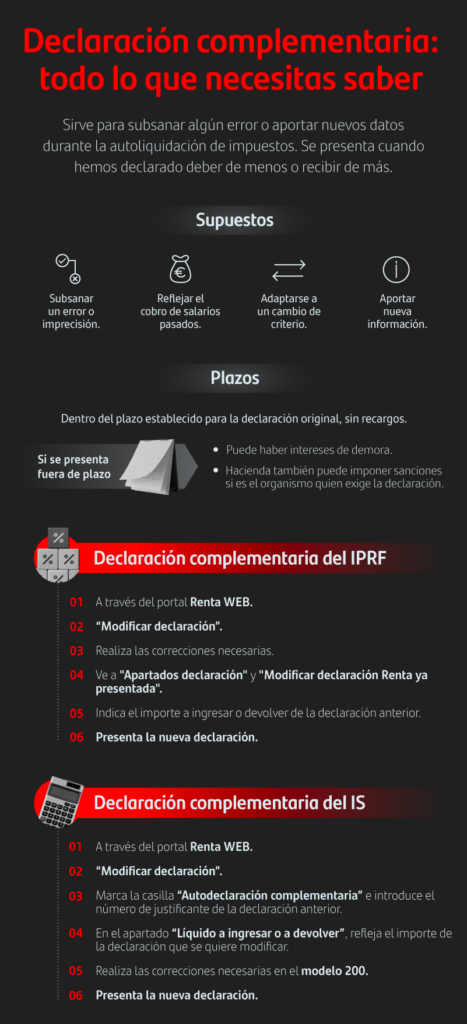

Las declaraciones complementarias se presentan para corregir errores o imprecisiones durante la autoliquidación de impuestos, por ejemplo, en el impuesto de sociedades o la declaración anual de la renta.

En el caso del modelo 303 del IVA, con la nueva ley, la declaración complementaria solo se presenta para modificar las declaraciones de cuotas previas a septiembre de 2024.

Los supuestos más comunes para presentar una declaración complementaria son:

- Subsanar un error a la hora de introducir algún importe.

- Aportar información adicional en los datos presentados.

- Reflejar el cobro de salarios atrasados, que son rendimientos correspondientes a un ejercicio del que ya se ha presentado la declaración.

Adaptarse a un cambio de criterio, por ejemplo, al perder exenciones, reducciones o beneficios fiscales.

¿Cuándo es obligatorio hacer una declaración complementaria?

Como ya hemos visto, la declaración complementaria se hace cuando hemos declarado menos o hemos recibido más por parte de Hacienda.

Es obligatorio hacer una declaración complementaria desde el momento en que nos damos cuenta del error o la omisión en los que hemos incurrido.

Además, si existen situaciones o circunstancias sobrevenidas por las que hemos perdido el derecho a una deducción, reducción o exención que se nos aplicó en la declaración original, también deberemos presentar una complementaria.

¿Cuáles son los plazos para las declaraciones complementarias?

Por regla general, las declaraciones complementarias deberán presentarse dentro del plazo habilitado para la declaración original que se esté corrigiendo. Por ejemplo, de acuerdo con el calendario del contribuyente del 2025, la campaña de la renta empieza el 2 de abril y termina el 30 de junio.

En estos casos, y siempre que la complementaria se presente de forma voluntaria y no sea Hacienda la que indique el error, no habrá recargos ni intereses de demora.

Recargos y sanción por presentar la complementaria fuera de plazo

Sin embargo, en la práctica, en muchos casos puede darse la situación de que el declarante no advierta el error hasta pasado ese plazo de liquidación, teniendo que presentarlo fuera del mismo con algunos recargos e intereses de demora que varían en función del impuesto y que vienen recogidos en el artículo 27 de la Ley General Tributaria.

Como explica Rubén Tena, experto financiero en Finutive, las declaraciones extemporáneas, siempre y cuando no sean requeridas por la Administración llevan un recargo del 1 % por mes transcurrido desde el último día del plazo (art. 27 Ley 58/2003 General Tributaria). Si la cantidad es a cero o negativa, en base al art. 198.2 de la misma ley, constituye una infracción y la sanción es de 100 €.

En el supuesto de tratarse de una declaración complementaria de IRPF por atrasos de trabajo, no habrá sanción, intereses o recargos, ya que desde la Administración se entiende que esto es por razones no imputables al contribuyente, siempre que se presenten antes del final del plazo inmediato siguiente de presentación de autoliquidaciones por IRPF.

Por último, si es Hacienda la que se percata del error y la que manda un requerimiento, la declaración complementaria llevará, además de recargos e intereses, una sanción. Con arreglo al artículo 191 de la Ley General Tributaria, constituye infracción y la sanción es del 50% de la cantidad que se debió ingresar. Esta sanción está sujeta a reducción por conformidad y pronto pago.

Si la cantidad es a cero o negativa, en base al art. 198.1 de la misma ley, constituye una infracción y la sanción es de 200€. Por tanto, explica Rubén Tena, a veces es mejor que salga cantidad a pagar (siempre y cuando el importe sea pequeño, por ejemplo 100€), que a 0 o negativa.

¿Cómo se presenta este tipo de declaración?

La declaración complementaria puede tramitarse a través de la sede electrónica de la Agencia Tributaria. Aunque los pasos concretos varían según el impuesto, el proceso es similar para todos:

- En primer lugar, hay que identificarse con alguna de las opciones que ofrece el portal, como el certificado, el DNI electrónico, la Cl@ve PIN o, en algunos casos, el número de referencia de la declaración original.

- A continuación, hay que acceder a la declaración que se quiere modificar y pulsar en el botón correspondiente.

- Después, deben introducirse los datos correctos y el resultado de la declaración anterior.

- Por último, firmamos la declaración y la presentamos, junto con el ingreso que corresponda, si se da el caso.

Cómo presentar una declaración complementaria de la renta

En el caso de la declaración de la renta, estos son los pasos que se siguen:

- Accedemos al “Servicio de tramitación de borrador / declaración (Renta WEB)” del portal de la campaña de la renta y nos identificamos.

- Una vez dentro del sistema, podemos ver el estado de tramitación de nuestra declaración y un menú con varios servicios disponibles. Pinchamos en “Modificar declaración” y, a continuación, “Modificar declaración presentada”. Si desde esa misma sesión se han presentado varias declaraciones, como puede ser la individual de unos cónyuges, aparecerá una ventana para elegir cuál se desea modificar.

- Accedemos entonces al “Resumen de declaraciones”, desde donde podemos realizar las modificaciones pertinentes pinchando en cada concepto. Otra opción para introducir los cambios es ir al menú “Apartados declaración”.

- Una vez modificados los datos o introducida la nueva información, pinchamos en «Modificar declaración Renta ya presentada», dentro de “Apartados declaración”.

- El programa abrirá la página 3 de la declaración, donde marcaremos la casilla que indica que queremos modificar la declaración previa. En este apartado también podemos indicar que queremos presentar la declaración individual en lugar de la conjunta o viceversa, si es el caso. En este supuesto, no es necesario hacer una modificación, sino que hay que presentar la nueva declaración desde el “Resumen de declaraciones”, donde veremos las dos opciones.

- A continuación, se abrirá una ventana emergente donde tendremos que añadir el importe de la declaración previa, a devolver o a ingresar, y hacer clic en “Modificar declaración”.

- En una nueva ventana tendremos que indicar el motivo por el que presentamos la declaración complementaria, por ejemplo, por atrasos de rendimientos del trabajo o pérdida de una exención.

- Al darle a “Aceptar” veremos un botón desde el que podremos consultar el resultado de la declaración complementaria.

- Por último, solo nos quedará “Validar”, revisar que no hay errores y “Presentar declaración”.

Como novedad en la última campaña de la renta, los contribuyentes pueden encontrar el siguiente aviso: “Alguno de los datos incluidos en su declaración no coincide con los que dispone la Agencia Tributaria. Puede subsanar dichas discrepancias presentando una declaración complementaria a través de Renta Web». En estos casos, al pinchar en “Modificar declaración” aparece la opción de “Complementaria a un clic”, que permite validar y presentar el borrador de la declaración complementaria que ha preparado Hacienda con los datos que considera correctos.

Cómo presentar la declaración complementaria del modelo 200 (impuesto de sociedades)

En el caso del impuesto de sociedades, para presentar una declaración complementaria se deben seguir estos pasos:

- Accedemos a “Servicio tramitación de declaración (Sociedades WEB)” y nos identificamos.

- Pulsamos el botón “Modificar declaración” y, a continuación, en “Apartados”, “Autoliquidación complementaria”.

- Introducimos entonces el número de justificante de la última declaración presentada (original o complementaria).

- Ahora vamos a la página 14 BIS y, dentro del apartado “Líquido a ingresar o a devolver”, añadimos el importe de la declaración que se quiere modificar, tanto en las casillas 0621/0622 como en las 01578 y 01583 si el resultado fue a ingresar, o en las 01584 y 01585 si fue a devolver.

- A continuación, realizamos las correcciones necesarias en el modelo 200.

- Por último, presentamos la declaración con el ingreso que corresponda.

Diferencias entre la declaración complementaria, sustitutiva y rectificativa

Además de la declaración complementaria, existen la declaración rectificativa y la sustitutiva. Dependiendo del tipo de error que estemos corrigiendo, tendremos que optar por una u otra, dentro del plazo establecido.

Si hemos visto que la complementaria se presenta cuando hemos declarado deber de menos o recibir de más por parte de Hacienda, la rectificativa la presentamos en el caso contrario, cuando hemos declarado deber de más o recibir de menos. En realidad, se trata de una solicitud en forma de escrito que le hacemos a la Administración exponiendo nuestro error y aportando los justificantes que necesitemos para probarlo. Por ejemplo, podemos presentar una rectificativa cuando en la original no hemos practicado alguna reducción o deducción a la que teníamos derecho.

Una vez revisado nuestro caso, la Agencia Tributaria nos devolverá la cantidad que ha ingresado de forma indebida.

Por otro lado, la declaración sustitutiva es la que reemplaza a la declaración que ya hemos presentado, en aquellas ocasiones en las que no merece la pena presentar una declaración complementaria. Se trata, por tanto, de una nueva declaración que borra por completo la primera que hemos presentado.

¿Puedo presentar una declaración complementaria de ejercicios anteriores?

Sí, siempre que esté dentro del plazo de prescripción, que, en el caso de las deudas con Hacienda, suele ser de 4 años. Sin embargo, aquí sí nos expondremos a sanciones cuya gravedad dependerá de factores como cuánto tiempo ha pasado, si ha sido Hacienda la que nos ha reclamado el desajuste, o cuál es el nuevo resultado de la declaración.

Para hacerlo, tendremos que acceder a la web de la Agencia Tributaria y, en el apartado de la declaración que nos toque realizar ese año, hacer clic en “Realizar trámites de ejercicios anteriores”.