¿Cómo calculan los autónomos el IRPF?

El IRPF es uno de los impuestos más relevantes y proporcionales, gracias a sus principios de progresividad (más base, más importe), de generalidad (aplicable a todas las personas físicas) y de capacidad económica (se contribuye en función de esta). Los autónomos, como personas físicas, también lo abonan. ¿Cómo calculan los autónomos el IRPF? A continuación lo veremos en detalle.

Índice:

- ¿Qué es el IRPF de los autónomos?

- Normativa que regula el IRPF de los autónomos

- ¿Cómo funciona el IRPF para autónomos?

- ¿Cómo tributa el IRPF de un autónomo en 2025?

- ¿Cuánto paga de IRPF un autónomo en 2025?

- Gastos deducibles en el IRPF de autónomos

- Calculadora de IRPF para autónomos

¿Qué es el IRPF de los autónomos?

El IRPF (Impuesto sobre la Renta de las Personas Físicas) es un impuesto que grava los ingresos de las personas físicas en España. Los autónomos son aquellos trabajadores que realizan una actividad económica por cuenta propia, sin estar vinculados a una empresa o entidad.

Los autónomos deben declarar y pagar el IRPF cada trimestre y al final del año, según sus rendimientos netos. El IRPF de los autónomos se calcula aplicando unos porcentajes o tipos de gravamen sobre la base imponible, que es la diferencia entre los ingresos y los gastos deducibles. Estos porcentajes varían según el tramo de renta al que pertenezca el contribuyente, siendo más altos cuanto mayor sea la renta. El IRPF de los autónomos es un impuesto progresivo y personalizado, que trata de adaptarse a la capacidad económica y a las circunstancias personales y familiares de cada contribuyente. Por ello, es importante que los autónomos lleven un control riguroso de sus ingresos y gastos.

Normativa que regula el IRPF de los autónomos

El impuesto sobre la renta de las personas físicas por cuenta propia y todas las demás personas naturales sujetas a este impuesto está regulado por la Ley de 28 de noviembre 35/2006 del Impuesto sobre la Renta de las Personas Físicas.

Estas amplias reglas rigen todos los aspectos del impuesto sobre la renta personal. Así, la ley determina cómo funciona, qué autónomos deben declarar, cómo deben declararlo y qué tipos se aplican a sus ingresos.

Las normas del IRPF también incluyen aspectos importantes, como qué deducciones pueden hacer los autónomos para reducir prestaciones y pagos, qué retenciones deben deducirse de sus facturas o qué modos de transporte deben incluirse. Se trata de un impuesto ‘personal y directo’, que grava la renta de todas las personas físicas, teniendo en cuenta su situación personal y familiar.

¿Cómo funciona el IRPF para autónomos?

El Impuesto sobre la Renta de las Personas Físicas (IRPF) funciona de la misma forma tanto para trabajadores por cuenta ajena (los asalariados) como para trabajadores por cuenta propia (autónomos). En el caso de los autónomos, el IRPF grava las rentas empresariales, es decir, los rendimientos derivados de la actividad. En asalariados grava las rentas del trabajo.

Si una misma persona dispone de las dos modalidades de trabajo, así como rentas por alquilar una vivienda o posee rendimientos de capital, también deberá abonar IRPF por estas actividades. Al ser un cálculo anual para la mayoría de ellas, suele resolverse mediante la Declaración de la Renta para autónomos.

Autónomos que deben incluir el IRPF en sus facturas

La obligación de aplicar en las facturas las deducciones del IRPF depende de varios factores, entre ellos el tipo de actividad que realiza el autónomo y el importe de la factura. Normalmente, los autónomos que están obligados a retener en sus facturas el IRPF son aquellos que desarrollan actividades profesionales o artísticas. Algunos ejemplos comunes incluyen abogados, arquitectos, médicos, ingenieros y artistas.

No todos los trabajadores autónomos son elegibles para estas deducciones y algunos pueden estar excluidos o sujetos a una tasa reducida de retención en origen. Los trabajadores por cuenta propia que no estén obligados a aplicar el impuesto sobre las facturas deberán indicar claramente en sus facturas si están sujetos al régimen de ‘módulo’ o al régimen de ‘liquidación directa simplificada’.

¿Cómo tributa el IRPF de un autónomo en 2025?

La diferencia principal con asalariados es la forma en que los autónomos tributan en el IRPF, incluyéndolo en sus facturas y presentando trimestralmente el modelo 130 o 131 (si se está obligado a ello). Existen tres mecanismos diferentes:

- IRPF en las facturas del autónomo. Cuando el autónomo factura a empresas y otros profesionales, incluye un 15 % de IRPF en la factura (IRPF reducido al 7 % si es inicio de actividad). Esa cantidad se introduce con signo negativo en la factura, y el autónomo no la recibe. Recibe el nombre de ‘retención’. La empresa a la que factura la tramita en su nombre, enviando ese IRPF a la Agencia Tributaria.

- IRPF a través del modelo 130 o modelo 131. Ambos trimestrales. El 130 es para autónomos en estimación directa, mientras que el 131 es para estimación por módulos. Como las facturas emitidas a particulares no llevan indicado el IRPF, es el autónomo quien debe tramitarlo. Los modelos realizan diferentes aproximaciones. Como excepción, si más del 70 % de la facturación es enviada a profesionales, los autónomos pueden evitar el modelo 130, y tramitar el IRPF mediante la declaración de la renta.

- IRPF a través de la declaración de la renta. Este es el modelo general y obligatorio para toda persona física cuyos ingresos superen cierto umbral. Es un modelo de ajuste anual en el que se tienen en cuenta todos los ingresos, no solo los derivados de la actividad. A través de la declaración, se ajustan todos los IRPF de la persona o la familia (si se hace conjuntamente).

¿Cuánto paga de IRPF un autónomo en 2025?

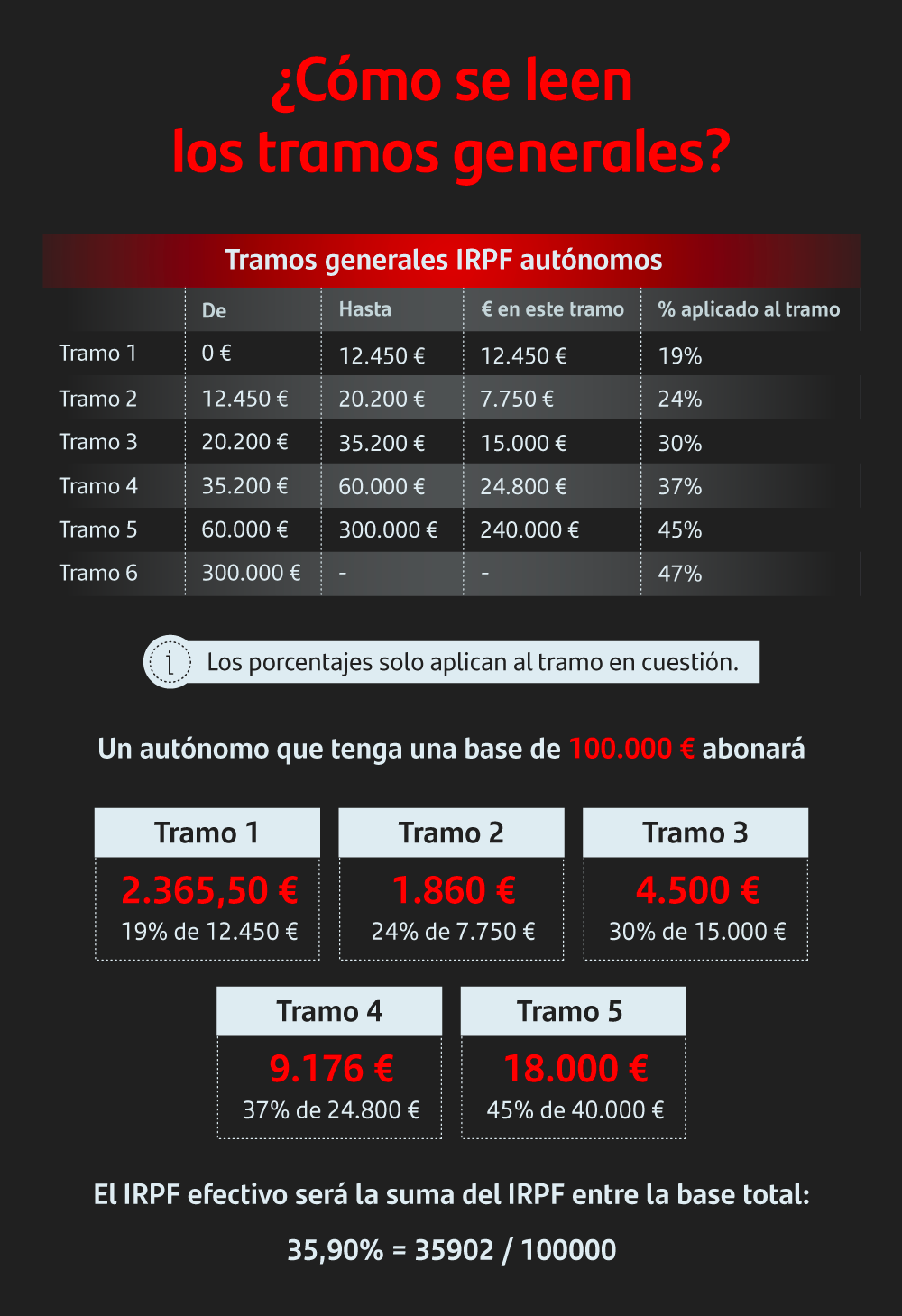

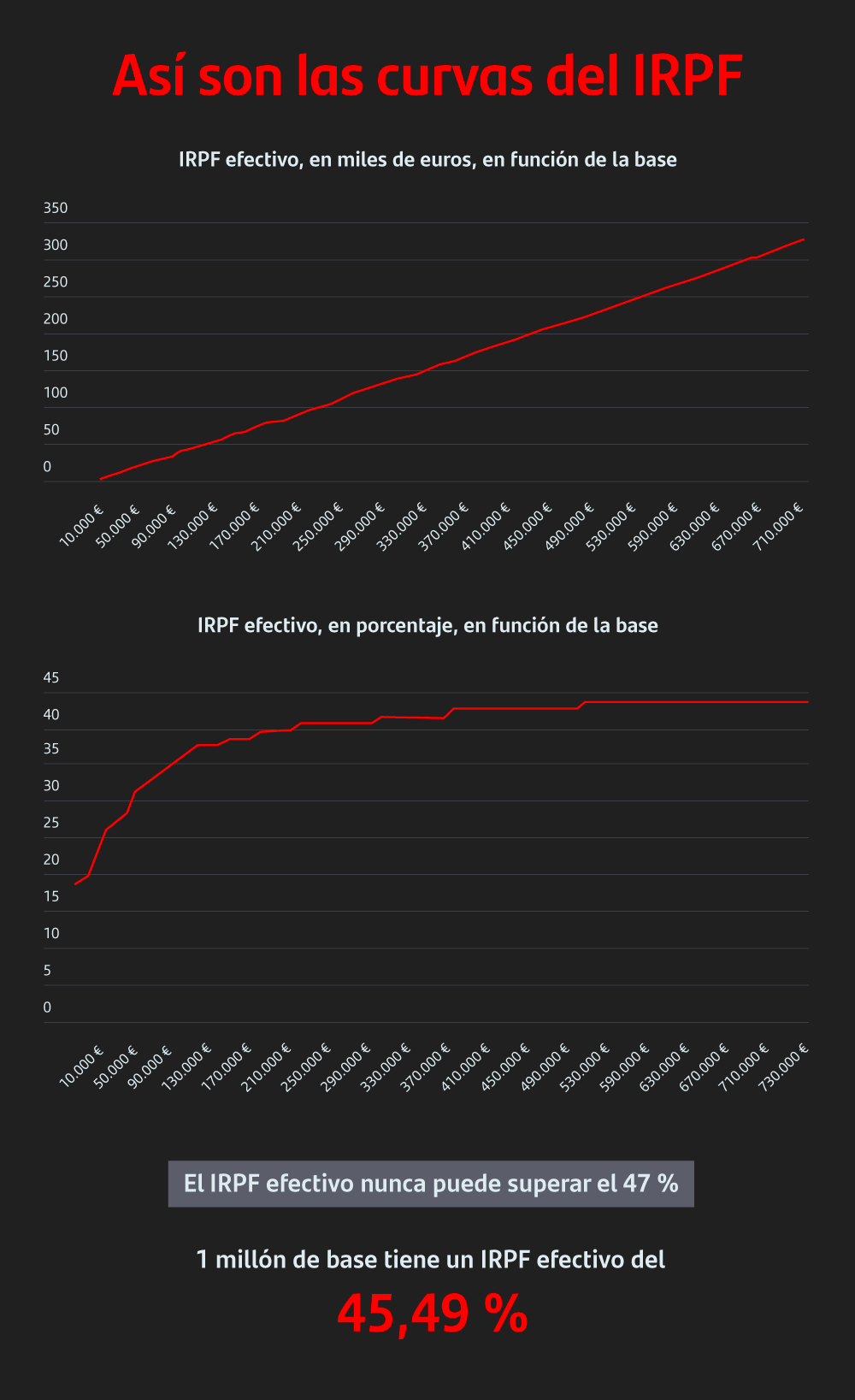

El IRPF es un impuesto de carácter progresivo sobre la base ingresada: quienes más facturan abonan cantidades más altas, hasta alcanzar cierto límite ubicado en 300.000 euros. A partir de esa cantidad, todos abonan el mismo porcentaje para los siguientes euros base: el 47%.

Al efectuarse por tramos, la lectura de la tabla de IRPF suele provocar mucha confusión. A continuación se observa una gráfica resumen que muestra el IRPF efectivo de bases tomadas de 10.000 en 10.000 euros, así como algunos ejemplos básicos:

Es importante destacar que no se han aplicado deducciones como gastos o deducciones por familia numerosa, este es un ejemplo en el que se muestra el máximo a abonar. La cantidad real es inferior.

¿Cuánto paga de IRPF un autónomo que facture 30.000 euros?

En el ejemplo de un autónomo que facture 30.000 euros, estos se dividen por tramos de la siguiente forma:

- 12.450 euros en el tramo 1, que va de 0 euros a 12.450 euros. En este tramo se aplica un IRPF general del 19%, por lo que el IRPF total de este tramo asciende a 2.365,5 euros.

- 7.750 euros en el tramo 2, que va de 12.450 euros a 20.200 euros. En este tramo se aplica un IRPF general del 24%, por lo que el IRPF total de este tramo asciende a 1.860 euros.

- 9.800 euros en el tramo 3, que va de 20.200 a 35.200 euros. En este tramo se aplica un IRPF general del 30%, por lo que el IRPF total de este tramo asciende a 2.940 euros.

El importe total de IRPF a abonar será de 7.165,5 euros, el 23,8 % de la base.

¿Cuánto paga de IRPF un autónomo que facture 70.000 euros?

Siguiendo el mismo cálculo visto arriba, pero esta vez con cinco tramos, queda:

¿Cuánto paga de IRPF un autónomo que facture 350.000 euros?

Una persona que facture una base de 350.000 euros abonará el 42,69% en concepto de IRPF. El porcentaje de IRPF asociado al tramo máximo (47%) nunca podrá ser alcanzable.

Gastos deducibles en el IRPF de autónomos

Siguiendo las directrices de Hacienda, los gastos más habituales que pueden deducir los autónomos son:

- Consumibles: materias primas, combustibles, material de oficina, etc.

- Salarios y pagos en especie o dietas.

- Cuota de autónomos, al tratarse de un gasto ligado al ejercicio de la actividad.

- Gastos de personal (formación, seguros…).

- Arrendamientos de instalaciones y material.

- Suministros.

- Subcontratas.

- Gastos financieros y amortizaciones.

Asimismo, los autónomos también pueden presentar en su declaración del IRPF una serie de tributos fiscalmente deducibles, como son el impuesto de bienes inmuebles o el impuesto de actividades económicas, entre otros.

Calculadora de IRPF para autónomos

Los ejemplos vistos arriba están realizados en ‘condiciones ideales’, es decir, usan los tipos generales e ignoran datos como la comunidad autónoma, grados de discapacidad, si hay descendientes o ascendientes a cargo, etc., pero ayudan a entender el concepto tras el IRPF. ¿Qué hacer si se busca un cálculo más realista del IRPF? En esta calculadora de IRPF del Banco Santander podrás realizar una simulación de cualquier IRPF, tomando en cuenta la categoría profesional, la movilidad geográfica, la comunidad autónoma, la edad, la situación familiar, el grado de discapacidad o las diferentes cargas familiares, de forma que se obtiene un IRPF neto y efectivo más realista.