Esta es la diferencia entre el IVA soportado y el IVA repercutido

Los términos IVA soportado e IVA repercutido son de uso frecuente en la facturación, en la contabilidad, la presentación de modelos fiscales e, incluso, en la confección de contratos. Sin embargo, su utilización no es exactamente la misma en todos los campos. Conviene comprender bien estos conceptos y cómo se emplean.

Índice:

- ¿Qué es el IVA soportado?

- ¿Qué es el IVA repercutido?

- ¿Por qué hay dos tipos de IVA?

- Diferencias entre el IVA soportado y repercutido

¿Qué es el IVA soportado?

En general, el IVA soportado es el IVA que aparece en las facturas recibidas por operaciones en las que somos los clientes. Será, normalmente, una cifra clave para poder calcular el resultado de la liquidación del IVA.

Sin embargo, hay varios casos especiales, entre los que destacan:

- En las facturas emitidas por el destinatario, el IVA que figura es el soportado por su emisor.

- Las facturas que reciben los comerciantes sujetos al régimen del recargo de equivalencia tienen dos componentes del IVA. Por un lado, se calcula el tipo que corresponda a la operación. Por otro, se aplica un recargo que debe pagar adicionalmente el comerciante. Ambos figurarán en la contabilidad de este como un IVA soportado no deducible que incrementará el valor de compra.

¿Qué es el IVA repercutido?

El IVA repercutido es el IVA que tienen que pagar nuestros clientes y que, por tanto, figura en las facturas que emitimos. Contablemente, aparece como un pasivo frente a la Hacienda pública.

¿Por qué hay dos tipos de IVA?

La explicación nos la da la mecánica del IVA. Pretende gravar la mayoría de las entregas de bienes, prestaciones de servicios y operaciones de comercio exterior. Sin embargo, al presentar el modelo 303, los empresarios y profesionales restan la parte deducible del impuesto soportado al importe del que han repercutido a sus clientes.

El resultado es que, en definitiva, se pretende que el IVA acabe repercutiendo en el consumidor, que no puede deducir ninguna cantidad. Sin embargo, en la práctica, el IVA también influye en el precio antes de impuestos, lo que puede suponer un sobrecoste o una disminución de la demanda para muchas empresas.

Diferencias entre el IVA soportado y repercutido

En general, podemos decir que el IVA soportado y el repercutido son dos formas de ver el mismo IVA. Sin embargo, dependiendo de los contextos, eso puede tener implicaciones diferentes.

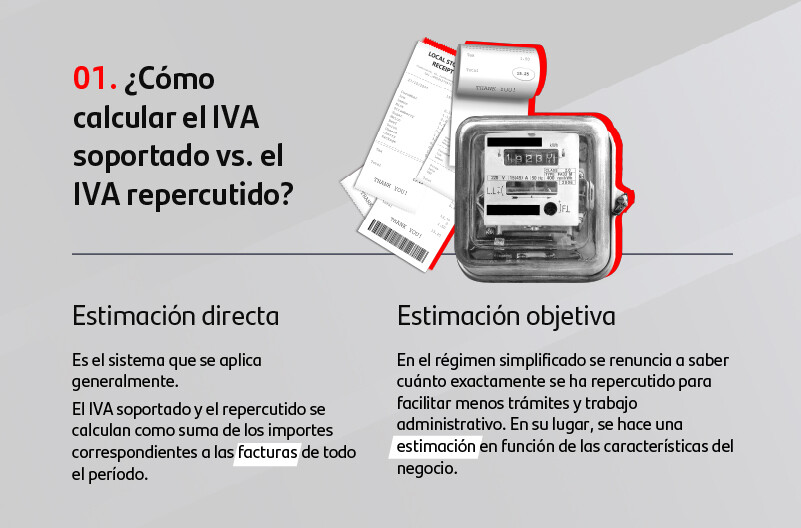

¿Cómo calcular el IVA soportado vs. el IVA repercutido?

Si hablamos de una única factura, el IVA debe aparecer en ella como resultado de aplicar el tipo impositivo que corresponda a la base imponible. Para el proveedor, será el importe de su IVA repercutido y para el cliente será el de su IVA soportado.

Sin embargo, la cosa cambia cuando lo que queremos calcular es el importe global del IVA repercutido o soportado durante un período. Para ello, hay dos enfoques:

¿Cómo se declaran el IVA repercutido y el IVA soportado?

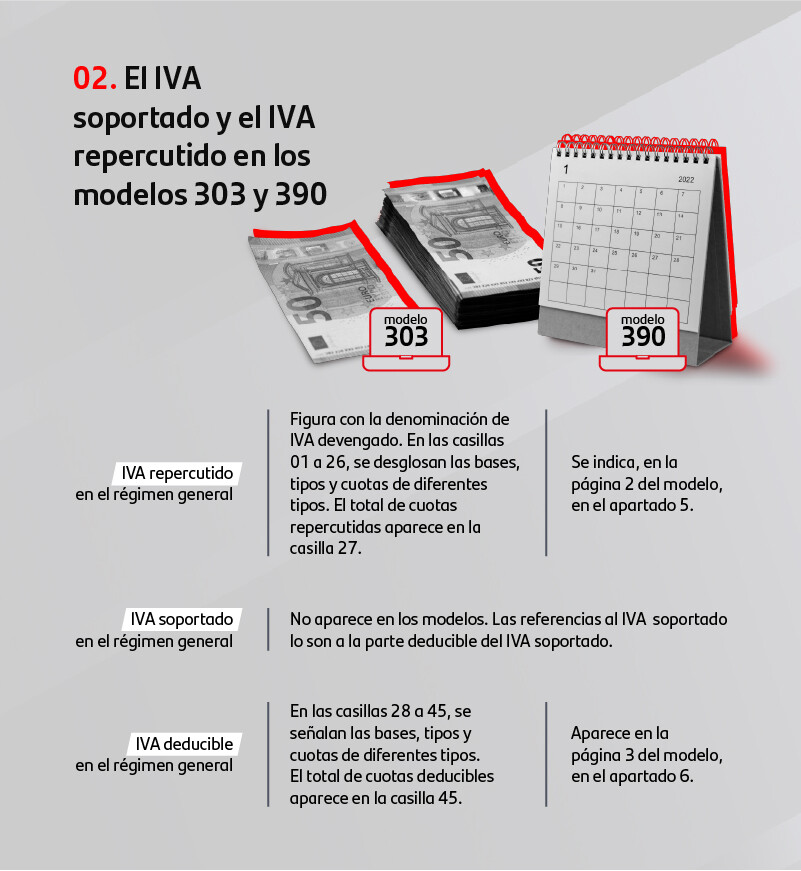

Tanto el IVA repercutido como el soportado son datos importantes para rellenar los modelos del IVA. No obstante, el IVA soportado tiene una relevancia especial porque se divide en dos componentes:

- El IVA soportado deducible. En las cuentas, figura como un activo frente a la Hacienda pública. Mermará la cantidad que haya que pagar en concepto de IVA o incrementará, si es el caso, el importe de la devolución o compensación a la que tengamos derecho.

- El IVA soportado no deducible. En las cuentas, figura como un mayor importe del activo adquirido o del gasto en el que hemos incurrido. En la liquidación del IVA, no se tiene en cuenta para calcular el resultado.

En la infografía adjunta podemos observar el impacto de ambos en los modelos 303 y 390 (los más importantes del IVA).

¿Cuál es el IVA deducible?

Es una parte del IVA soportado. Como en otros impuestos, la deducción de una factura que hemos pagado se realiza bajo ciertas condiciones, entre las que destacan:

- No se puede deducir el IVA soportado en bienes o servicios que no destinamos a actividades empresariales. Por ejemplo, un autónomo no puede desgravarse el impuesto pagado en su consumo como particular.

- Se deducen las cuotas soportadas en proporción a las operaciones que generan derecho a deducción de entre todas las que hemos realizado. En general, cuando entregamos bienes o prestamos servicios exentos, luego no nos podemos deducir el IVA soportado.

- En algunas operaciones exentas, aunque no tengamos que repercutir el IVA a nuestros clientes, sí podemos deducir el IVA soportado en la adquisición de bienes y servicios destinados a ellas. Son las llamadas exenciones plenas, que se producen en casos como exportaciones o entregas intracomunitarias de bienes.

- Las cuotas soportadas en ciertos bienes o servicios no se pueden deducir. Es el caso, por ejemplo, de servicios destinados a atenciones a clientes, asalariados o a terceras personas.

- Para poder deducir las cuotas soportadas, debemos conservar un documento justificante de la operación. Normalmente, será la factura original.

- Si adquirimos bienes o servicios en común con otras personas, podremos deducir el IVA soportado en proporción a la parte que nos corresponda.

- En general, la deducción del IVA de una factura se asigna al modelo 303 del período en el que nace la obligación de pagar el impuesto.

- Las facturas deben estar contabilizadas y anotadas en los libros registro.

Además, en determinadas operaciones, hay reglas especiales de deducibilidad, sobre todo en lo que atañe a regímenes especiales.

El IVA repercutido y el soportado, así como la parte deducible de este último son piezas esenciales de la mecánica del IVA. Comprender su funcionamiento puede ayudarnos a optimizar nuestra factura fiscal.