Los modelos 303 y 390: para qué sirven, cómo se rellenan y en qué se diferencian

Los modelos 303 y 390 no son los únicos del IVA, pero sí los más destacados. En los últimos años, se tiende a sistemas de suministro de información más detallado e inmediato. Se ha empezado, sobre todo, en las empresas de cierto tamaño. Eso ha hecho decaer la importancia del modelo 390, que algunos obligados ya no presentan. En todo caso, el modelo 303 sigue siendo la pieza clave de la gestión del IVA.

¿Qué es el modelo 303 y para qué sirve?

El modelo 303 se utiliza para presentar la autoliquidación del IVA. Como en todas las autoliquidaciones, a través del modelo 303, simultáneamente:

- Declaramos unos hechos que tienen trascendencia fiscal. No tenemos que hacerlo dato por dato. Así, cada casilla resume un conjunto de circunstancias que, en caso de investigación, Hacienda tendrá que demostrar que no cuadran con la realidad.

- Interpretamos jurídicamente sus consecuencias. Por ejemplo, debemos aplicar la ley del IVA para determinar cuándo una operación es una entrega de bienes o una prestación de servicios, cuándo está exenta o no, dónde se entiende realizada, etcétera. A través del modelo 303 manifestamos cómo creemos nosotros que debe tratarse.

- Hacemos las operaciones aritméticas pertinentes. Por ejemplo, multiplicamos el IVA soportado por la prorrata para calcular el IVA deducible.

- Liquidamos lo que corresponda. Puede que el resultado nos dé una cantidad a ingresar, a devolver, a compensar en otras liquidaciones…

Ahora bien, no todos los modelos 303 son iguales. Aunque el formulario sea el mismo, su mecánica será diferente en función, principalmente, del método de determinación de la base imponible:

- En general, se utiliza la estimación directa, lo que significa que la mayoría de las casillas las rellenaremos basándonos en datos contables y, en particular, de facturación.

- En el régimen simplificado, se emplea la estimación objetiva. Se completan los diferentes espacios del modelo 303 señalando ciertas magnitudes de signos, índices o módulos que sirven para realizar una estimación del resultado.

¿Qué es el modelo 390 y para qué sirve?

El modelo 390 es la declaración resumen anual del IVA. Pertenece a la categoría de declaraciones informativas, a través de las cuales suministramos datos a Hacienda. Con ellos, entre otros aspectos, facilitamos el control del cumplimiento de las obligaciones tributarias.

En el caso del modelo 390, su contenido viene a sintetizar el de los modelos 303 presentados correspondientes al año anterior y a ofrecer un mayor desglose de información sobre las operaciones.

Al cruzarse los datos contenidos en todos los modelos presentados (no solo los 303 y el 390, sino también otros relacionados, como el 347 o las declaraciones de otros impuestos, entre otros muchos), la información debe ser congruente. Cualquier aspecto que no cuadre puede motivar una inspección.

Además, también es un mecanismo de control de los pequeños negocios. Es posible que hayamos cometido algún error en la presentación de los modelos 303 y que lo advirtamos al presentar el resumen anual. En ese supuesto, deberemos proceder a subsanar el error a través del procedimiento que corresponda al caso.

Además, la declaración resumen anual deja constancia de datos importantes en la mecánica del IVA. Por ejemplo, figurará el porcentaje de la prorrata definitivo de las actividades, que se aplica, en general, como porcentaje provisional en el ejercicio siguiente.

¿Cuál es la diferencia entre el modelo 303 y el 390?

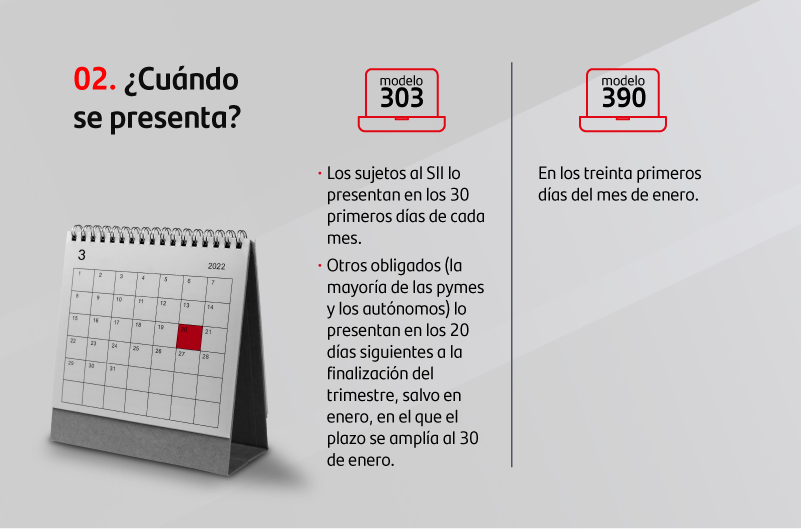

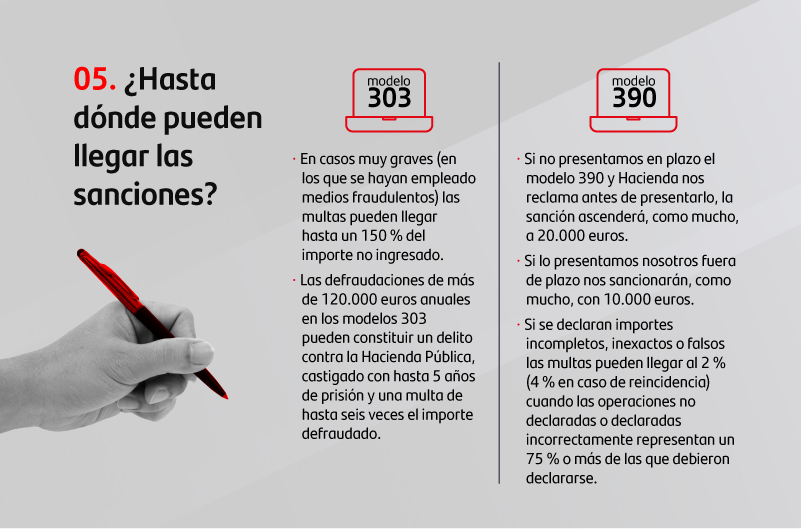

Ambos son modelos del IVA, pero guardan diferencias significativas en algunos aspectos, como podemos comprobar en las siguientes infografías:

Cómo rellenar el modelo 303

Se trata de un formulario bastante intuitivo. No obstante, la Agencia Tributaria ha publicado unas instrucciones que detallan la información que hay que introducir en cada casilla. Sus puntos más destacados son:

- En el apartado RÉGIMEN GENERAL se reflejan las bases imponibles correspondientes a cada tipo de gravamen y la cuota que resulta. Además, figuran desglosadas diferentes tipos de operaciones, con el IVA devengado y la parte deducible del que soportamos. El resultado se calcula como diferencia entre el total del IVA devengado y el total del IVA deducible.

- El apartado RÉGIMEN SIMPLIFICADO afecta a las actividades que tributan por estimación objetiva y en él deben incluirse los signos, índices o módulos necesarios para calcular el resultado. Las actividades agrícolas ganaderas y forestales cuentan con casillas específicas para reflejar sus datos.

Cómo rellenar el modelo 390

Al igual que el modelo 303, el formulario es bastante intuitivo y cuenta con instrucciones elaboradas por la Agencia Tributaria. Sus puntos más destacados son:

- Las diferentes casillas del modelo presentan un desglose más pormenorizado que las del modelo 303. Fundamentalmente, hay que reflejar las operaciones en función del régimen del IVA aplicable, su relación con determinadas operaciones intracomunitarias u otras de comercio exterior y su deducibilidad.

- En el apartado 12, se refleja la prorrata de cada actividad. Se hacen constar para cada una de ellas, su código de la Clasificación Nacional de Actividades Económicas (CNAE), el importe total de las operaciones, la parte deducible, la indicación de si la prorrata es la general o la especial y el porcentaje definitivo de la prorrata.

¿Cómo presentar los modelos 303 y 390 de liquidación del IVA?

En la presentación de estos dos modelos, hay tres aspectos muy relevantes:

- La Agencia Tributaria facilita determinados servicios de ayuda. En el caso del modelo 303, hay una especie de borrador llamado Pre 303. Para el modelo 390, contamos con un simulador con el que ver cómo quedaría nuestro resumen anual del IVA.

- En cuanto al formato, es, principalmente, telemática, lo que requerirá una identificación mediante sistemas como, por ejemplo, un certificado electrónico, un DNI electrónico o una Cl@ve PIN. Entre otras opciones, puede ser útil presentar los modelos a través de un fichero generado por nuestro propio software contable o de gestión y que tiene que ajustarse al diseño marcado por la Agencia Tributaria.

- La puede realizar el declarante o un tercero en su representación. Siempre debe constar la identificación de los representantes de personas jurídicas y de comunidades de bienes, herencias yacentes y otras entidades carentes de personalidad.

Los modelos 303 y 390 son muy importantes para los emprendedores. No solo nos hablan del IVA, sino también de todo el flujo de información necesario para su gestión.